Economía

ANÁLISIS: La deuda nacional de EE. UU. ha superado el tamaño de la economía y provocará un gigantesco CRACK mundial

Published

3 años agoon

Para combatir la pandemia, las autoridades estadounidenses gastaron enormes sumas, pero no hay suficiente dinero en el presupuesto, tuvieron que recaudar fondos en el mercado.

Como resultado, la deuda nacional alcanzó los 28 billones de dólares, esto es más que el PIB de Estados Unidos. ¿Es posible pedir prestado tanto y cuál es el riesgo en el material?

Pozo de la deuda

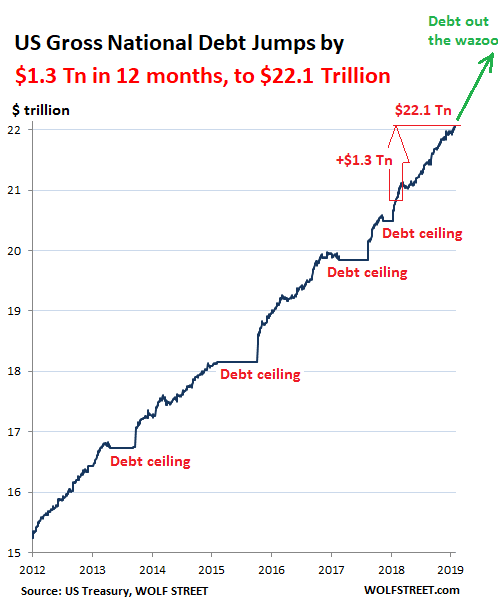

Estados Unidos se ha endeudado cada vez más desde la crisis de 2008. Bajo Obama, las obligaciones de deuda aumentaron en nueve billones, bajo Trump en otros siete. En 2018, ya era del 78% del PIB, un nivel que el Banco Mundial llama peligroso.

Según las previsiones, se suponía que la deuda nacional superaría el tamaño de la economía estadounidense en diez años. Pero esto sucedió mucho antes, debido a la pandemia y los enormes costos de sustentar la economía nacional. Según estimaciones independientes, las autoridades inyectaron casi $ 9 billones en la economía el año pasado.

Y aquí está el resultado: la deuda pública alcanzó los 28 billones de dólares, o el 101% del PIB. Esto fue solo inmediatamente después de la Segunda Guerra Mundial, en 1946, – 106%.

El jefe de la Fed, Jerome Powell, no parece ver esto como un gran problema.

“Los enormes préstamos durante la pandemia sirvieron como puente para cruzar el abismo económico: cuarentenas, caída del gasto de los consumidores, retrasos en los envíos, hoteles vacíos y millones de desempleados. Los préstamos baratos permitieron pagar a los empleados en lugar de despedirlos y mantener los activos en funcionamiento. Los préstamos también financiaron las prestaciones por desempleo para los trabajadores despedidos para que pudieran pagar sus facturas y comprar alimentos”, dice.

Sin embargo, según el exjefe de Hacienda Larry Summers, el incentivo fue excesivo.

“Los políticos han comparado la lucha contra el coronavirus con el gasto militar, vertiendo billones en la economía. Al mismo tiempo, los ingresos presupuestarios colapsados no molestaron a nadie “, dijo.

Aún más

A medida que empeora la situación con la reposición del tesoro, el endeudamiento tiene que ser aún mayor: el enorme déficit presupuestario se cubre principalmente con la venta de bonos del gobierno.

En el año fiscal 2020 (finalizado el 30 de septiembre), el déficit se triplicó con creces a 3,1 billones de dólares. Y cuando se “cuenten” todas las medidas para combatir el coronavirus, habrá cuatro billones. Y no puede prescindir de nuevos préstamos.

Según el Comité para un Presupuesto Federal Responsable, con una lenta recuperación económica después de la pandemia, una deuda del 117% del PIB será para el 2025.

Hasta ahora, esto no preocupa a los inversores y no impide que Estados Unidos se endeude cada vez más; después de todo, es barato.

“El gobierno emite valores de tesorería, pagarés o bonos con diferentes vencimientos. Y el mercado es prácticamente ilimitado, ya que se considera el activo más seguro”- indica The Wall Street Journal.

Como señala el senador John Thune, “no estamos particularmente preocupados por el tema de los préstamos en este momento“. El argumento es que las tasas de interés son bajas.

“El dinero parece ser gratis. Pero este no es el caso”, enfatiza el congresista.

Que sigue

JP Morgan Asset Management explica que no es la deuda en sí lo que es importante, sino el costo de su servicio.

“A pesar del fuerte crecimiento, el servicio de las obligaciones de la deuda es ahora mucho más barato que, por ejemplo, a mediados de la década de 1990 o principios de la de 2000, cuando la deuda estaba por debajo del 50% del PIB y el gobierno trabajaba con un superávit presupuestario“, los analistas del banco.

Si las tasas suben (y será así cuando termine la crisis, las expectativas de crecimiento económico y el aumento de la inflación son factores decisivos aquí), los pagos de intereses netos en relación con el PIB pasarán del 1,3% actual al 3,2%.

Ésta es una situación algo diferente. Según algunas estimaciones, en 2028, los estadounidenses gastarán una quinta parte del presupuesto estatal solo en intereses de la deuda.

Además, aproximadamente la mitad de la deuda pública de Shatov pertenece a inversores extranjeros, y China ocupa el segundo lugar entre los acreedores. Beijing tiene 1,1 billones de dólares en bonos del Tesoro y ocasionalmente amenaza con venderlos.

Si tal escenario se realiza, la Fed comprará valores del mercado para mantener bajas las tasas y el bajo costo de servicio de los préstamos. Pero esto solo tendrá un efecto a corto plazo.

Tarde o temprano, los inversores perderán la confianza en la capacidad del gobierno de los EE. UU. para reembolsar los fondos prestados, comenzar a vender valores y exigir tasas de interés más altas. Esto tendrá serias implicaciones económicas.

El aumento de las tasas reducirá el valor de mercado de los bonos gubernamentales en circulación. Como resultado, varias instituciones financieras (fondos mutuos, fondos de pensiones, bancos, compañías de seguros y otros tenedores de deuda pública) incurrirán en pérdidas. Todo terminará en una ola de quiebras y otra crisis financiera.

Análisis: América tiene un nuevo jueves negro por delante

Las medidas para restringir la vida de las personas y el funcionamiento de las empresas con el pretexto de la llamada pandemia han asestado graves golpes a las economías de casi todos los países.

Según estimaciones del FMI, el año pasado el PIB mundial se contrajo un 3,5%. Al mismo tiempo, el PIB de China siguió aumentando, aunque el crecimiento fue modesto, solo un 2,3%, y la economía estadounidense entró en territorio negativo, su PIB cayó un 3,5% durante el año.

La caída de la economía estadounidense estuvo acompañada por el rápido crecimiento del mercado financiero (bursátil). Ésta es una anomalía.

29 de marzo El Financial Times publicó un artículo Las acciones de Wall Street experimentaron el repunte más fuerte desde 1936. El artículo contiene las valoraciones de los analistas de Deutsche Bank sobre la situación del mercado de valores estadounidense. El índice bursátil estadounidense S&P 500 para los 12 meses desde el 23 de marzo de 2020 saltó un 74,9%. Este es el mayor crecimiento anual desde 1936. A principios de marzo del año pasado, comenzó a introducirse el régimen de encierro en Estados Unidos, los índices bursátiles comenzaron a caer rápidamente. El proceso se detuvo el 23 de marzo de 2020. La razón fueron las enérgicas declaraciones del presidente de Estados Unidos, Donald Trump, el Congreso de Estados Unidos, el Tesoro y la Reserva Federal. Ese mismo mes, el Congreso de Estados Unidos aprobó un paquete de ayuda de 2,2 billones de dólares para empresas y ciudadanos estadounidenses. La Reserva Federal ha bajado la tasa clave al nivel de 0-0,25% y ha encendido la imprenta a plena capacidad.

Por primera vez en más de un siglo de historia de la Reserva Federal de los Estados Unidos, el Banco Central de Estados Unidos comenzó a participar en la compra de valores corporativos. El esquema de compra fue construido inteligentemente: tales valores no se tomaron en cuenta en el balance de la Reserva Federal. Se crearon empresas especiales SPV (Vehículos de propósito especial), cuyo capital se formó a expensas de los fondos del Tesoro estadounidense. Y la Fed otorgó préstamos a empresas de SPV, que entraron en el mercado financiero y compraron valores corporativos, manteniendo a flote a las empresas estadounidenses. Otro participante apareció en el esquema: la corporación de inversión BlackRock , la compañía de administración de activos más grande del mundo. Las autoridades estadounidenses llegaron a un acuerdo con ella para que BlackRock gestionará los activos de las empresas SPV. De este modo, la corporación privada estaba facultada para administrar el dinero público. La primavera pasada, surgió el triunvirato financiero de la Reserva Federal – Tesoro – BlackRock y comenzó a inflar burbujas en el mercado de valores de EE. UU.

La capitalización de mercado de las empresas estadounidenses de tecnología de la información creció con especial rapidez. Así, Apple ha crecido en casi 1 billón. dólares, Nvidia duplicó su precio. Tesla se convirtió en el poseedor del récord, habiendo subido de precio más de nueve veces en un año.

La principal razón de estos “milagros” en el mercado de valores es que el triunvirato de la Fed, el Tesoro, BlackRock tiene como objetivo inflar la capitalización de mercado del “selecto” grupo de corporaciones estadounidenses con las que se supone que ocurrirá el Gran Reinicio .

Recientemente, el Congreso de los Estados Unidos aprobó otro paquete de ayuda de $ 1,9 billones de dólares para la economía y los ciudadanos estadounidenses. El 31 de marzo, el presidente de los Estados Unidos presentó un plan de inversión en la economía por otros 2,2 billones de dólares, calculado para 8 años (hasta 2030). El plan incluye medidas para reconstruir la infraestructura vial, invertir en ciencia, Internet de alta velocidad, energía verde, ampliar los programas de asistencia médica y social para los estadounidenses y más. Se prevén aumentos de impuestos, pero los costos adicionales no pueden cubrirse por completo y la deuda pública seguirá creciendo.

Muchos expertos estadounidenses confían en que la “plaga” está cerca de terminar. Ya existen valoraciones optimistas sobre el desarrollo de la economía estadounidense en el mediano plazo. En febrero, la Oficina de Presupuesto del Congreso de Estados Unidos anunció que el PIB del país crecerá un 3,7% este año. También puede encontrar estimaciones más optimistas: 5 por ciento o más del crecimiento del PIB. Dicen que la economía estadounidense alcanzará a China en términos de crecimiento económico.

No comparto este optimismo. El panorama es muy similar a la situación en los Estados Unidos en 1928 y la primera mitad de 1929. América en ese momento estaba dividida en dos. En el mundo de la economía real (industria, agricultura, construcción), había todos los signos de una recesión. La producción industrial y agrícola dejó de crecer, en algunos lugares hubo una disminución. Hay signos de sobreproducción. Los indicadores del número de quiebras se situaron por encima de la media. Y en el mercado de valores de EE. UU. reinó la emoción, se observaron tendencias alcistas en todas partes (juego alcista), cada vez fluía más dinero a las bolsas de valores (una parte significativa provenía de la misma economía real, condenándola al hambre monetaria). La fiesta del intercambio terminó abruptamente el 24 de octubre de 1929 (“Jueves Negro”). Y luego todo rodó hacia abajo.

Por supuesto, no existe una similitud completa entre finales de la década de 1920 y la situación actual. En los Estados Unidos en ese momento, había un patrón oro, es decir, el Banco Central de Estados Unidos no podía imprimir dólares tanto como quería. Y el Tesoro no podía permitirse vivir endeudado, había restricciones estrictas sobre el tamaño del déficit presupuestario y la cantidad de préstamos del gobierno. Hoy, no existen tales restricciones.

A finales del siglo XX, se creía que la capitalización de mercado de una empresa no debía ir más allá de los límites equivalentes aproximadamente a los beneficios de la empresa durante diez años. Era una norma de seguridad no escrita que guiaba a los inversores cuerdos. La empresa estadounidense FactSet ha calculado que en los últimos 20 años este ratio para las empresas estadounidenses que cotizan en bolsa casi ha duplicado el estándar mencionado. Y las acciones en el sector de TI se cotizan ahora a 25 veces las ganancias netas por acción esperadas. No se puede llamar de otra manera que jugar con fuego.

Estados Unidos tiene un nuevo Jueves Negro por delante. Surge la sospecha de que alguien realmente que Estados Unidos desaparezca del mapa mundial como superpotencia. Las mismas sospechas fueron expresadas en un momento por Jacques Attali , Patrick Buchanan y Samuel Huntington .

Natalia Dembinskaya y Valentin Katasonov

Economía

TEMU y SHEIN: Las armas de destrucción masiva del Gobierno Chino

Published

6 días agoon

20/04/2024By

Reproducido

Temu y Shein están colapasando Europa.

Te voy a dar un dato obviado por la mayoría de los foros especializados en retail. Solo en Alemania, se estima que estos dos enviaron muchos de los 150 millones de paquetes el año pasado les llegaron desde China.

Las aduanas europeas están a punto de hacer crack (al igual que en EEUU). Según las autoridades aduaneras europeas, en los últimos 2 años han llegado a Europa cientos y cientos de millones de paquetes procedentes de China (muchos de ellos de Temu y Shein).

Estos paquetes enviados a Europa a menudo contienen mercancías que no cumplen con los estándares europeos, y existen problemas con la evasión deliberada de las inspecciones aduaneras europeas y las leyes de impuestos sobre las ventas, y es preciso que la UE tome medidas contra esta competencia absolutamente intolerable con los retailers que operan en suelo europeo.

Por ejemplo, Temu está regando Europa de equipos electrónicos que no tienen la marca CE, lo que indica que el producto no cumple con los requisitos europeos. Esto aumenta el riesgo de incendio. Si un producto de este tipo se incendia, por ejemplo, quemando el apartamento de un amigo, el propio comprador debe emprender acciones legales. Esta situación se evita en el descargo de responsabilidad de Temu, y el comprador debe reclamar una indemnización directamente al fabricante, principalmente a China.

Por lo general, las plataformas de comercio electrónico transfronterizo envían productos a Europa en grandes contenedores, por lo que los comerciantes tienen que pagar aranceles de importación para almacenar y distribuir mercancías en centros nacionales, y este servicio logístico naturalmente implica costos. Por el contrario, los minoristas en línea pueden vender y entregar productos rápidamente y bajo demanda. Temu y SHEIN han adoptado una estrategia enviando paquetes por separado y pagando derechos de aduana solo si declaran que el valor de la mercancía no supera los 150€. Cosa que nunca hacen, con lo que entran en Europa en muchas ocasiones sin pagar impuestos. Es decir, sin contribuir a la construcción de la sociedad europea.

La mayoría de los paquetes se envían por transporte aéreo. Esto genera aproximadamente 50 veces más CO2 para un paquete de 1 kg que el transporte consolidado por transporte marítimo .

Y por supuesto, gran parte de las ventas de Temu y Shein, si le sumas los costes logísticos, son dumping de libro. De hecho estamos hablando del mayor dumping de la historia de la economía. La cuestión es ¿Por qué en la mayoría de las ventas Shein y Temu pierden dinero? Les pagas con tus datos. Y la pregunta más filosófica es ¿y cómo es posible que siendo empresas chinas y triunfando en todo el mundo, no vendan en China?

¿Serás tan mal pensado que girarás tu mirada hacia el Gobierno Chino?

Temu y shein no son retailers, son sencillamente defraudadores fiscales y empresas con ética cero, en muchas ocasiones.

Lumpenretail.

Laureano Turienzo 2024©

WEB: https://lnkd.in/dCjXi7W

Ante el ‘sabotaje’ de Marlaska, Alvise Pérez lanza convocatoria de apoyo a su movimiento

¡Comparte esta publicación! DESCARGA PDF Alvise Pérez explica que “el Ministerio del Interior del señor Marlaska nos...

“La exhibición del psicópata gobernante”. Por Alvise Pérez

¡Comparte esta publicación! Opinión de Alvise Pérez: Pedro Sánchez no monta el show por la denuncia a Begoña Gómez; un...

Una imagen vale más que MIL palabras.

¡Comparte esta publicación! Vamos a por vosotros. Un nuevo SISTEMA. Un nuevo COMIENZO. Un nuevo AMANECER. Advertisement ¡ARRIBA ESPAÑA SIEMPRE!...

No vivimos en la Arcadia Feliz, sino en tiempos de excepción. Por Ernesto Milá.

¡Comparte esta publicación! Ya he contado más de una vez que el “pare Valls”, el único padre escolapio al que...

TEMU y SHEIN: Las armas de destrucción masiva del Gobierno Chino

¡Comparte esta publicación! Temu y Shein están colapasando Europa. Te voy a dar un dato obviado por la mayoría de...

Alvise Pérez “abofetea” de nuevo al Gobierno Rojo y sus mamporreros: Noticias QUE SOLO PUBLICAMOS NOSOTROS

¡Comparte esta publicación! 1. El Consejo de Transparencia apercibe severamente a la Junta Electoral Provincial de Madrid y Junta Electoral...